超强台风“海马”21日在广东汕头登陆,街头一片狼藉。9月以来,已经有四次台风在中国大陆登陆,而第14号台风莫兰蒂给福建厦门的记忆尤为深刻。

9月15日凌晨三点零五分在厦门翔安区登陆的超强台风莫兰蒂,是今年到目前为止全球登陆的最大台风,也是中国建国以来大陆地区登陆的最大台风,中心风力15级,时速接近173公里。

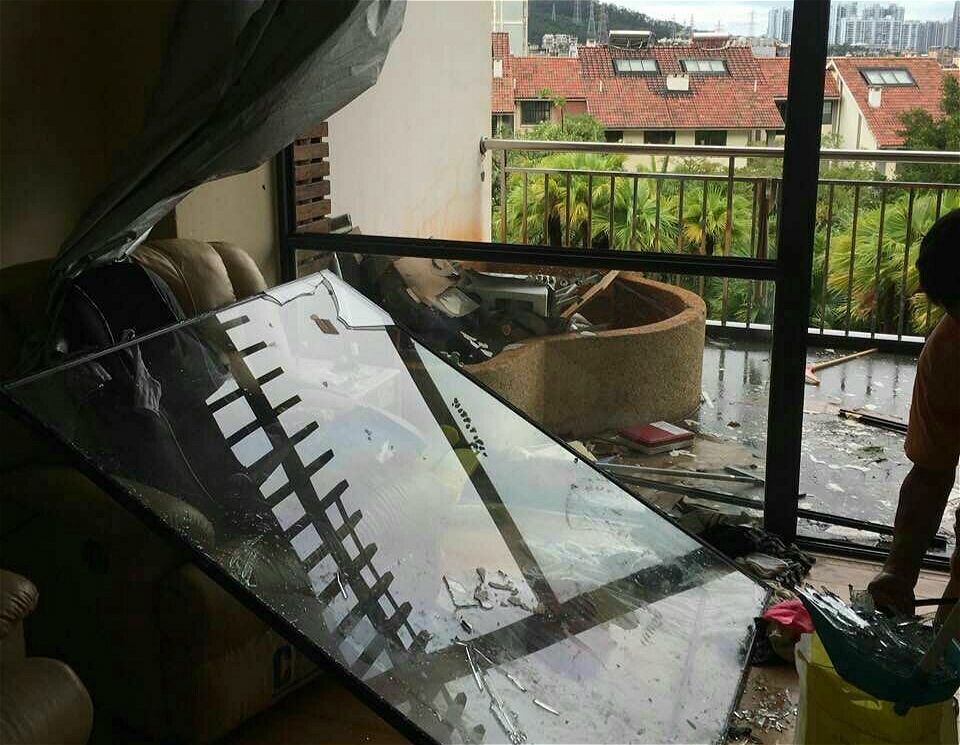

“屋里所有的东西都在飞,连被子都飞起来了!”住在厦门东部近海小区的蔡玲婷,讲述了她经历过的台风登陆情景。

台风吹破了两块窗玻璃,损坏了一些家具和物品,还留下了暴雨光顾后的满室狼藉。小区物业承担了玻璃改装费用。厦门工会根据受灾情况给受灾职工发放慰问补助,她没有申请,自己承担了其他损失。

莫兰蒂过境,福建和邻近的浙江省共有28人死亡,15人失踪,直接经济损失超200亿人民币。厦门直接经济损失超过100亿,接近厦门2015年地方财政收入的1/6。其中,房屋倒塌超过17000间,以工棚厂房为主,与之相关的畜牧业损失超过9亿元;农作物受灾面积达到10.5万亩。

厦门半山别墅在莫兰蒂台风过境后的狼藉景象。图片来源:weibo

是否需要气候保险?

随着气候变化的加剧,强台风产生的可能性增加。今年夏季全球气温又创新高,而海平面上升也可能加剧台风登陆沿海时的洪涝灾害。

国家气候中心的最新分析显示,因为拉尼娜现象的影响,11月还将有3-4个台风生成,可能有一个会影响到中国大陆地区。

普通人对自然灾害的承受能力有限,投保是一种损失控制方式。不过中国目前气候保险还处于起步阶段。中国人民银行等七部委8月联合出台的《关于构建绿色金融体系的指导意见》(简称《指导意见》)中特别提到,未来将建立与完善与气候变化相关的巨灾保险制度。

咨询机构商道纵横(Syntao)总经理郭沛源告诉中外对话,《指导意见》很有前瞻性。他认为,当前大部分的保险公司对气候变化和绿色保险的概念还比较碎片化,很少有一个很整合的思路来看保险行业和可持续发展的之间的关系。“但凡和国内保险公司去谈环境问题的时候,他们的第一反应是‘环境污染责任险’。”他说。

台风等巨灾风险,在许多保险公司的业务中是不能理赔的。郭沛源提到,有人支持推出中国的巨灾保险,但只能由国家来协调,“保险背后还应该有再保险,完全商业的力量很难兜得住巨大的自然灾害风险的冲击。”

国内的确有类似的巨灾保险业务,如从福建开始试点的针对农房的地方政策性房屋保险,可以应对台风造成的损失,政府承担部分或全部保费,受灾居民可获两千到数万不等赔偿。但是,保障范围有限且保障水平较低,且如郭沛源所说,保险公司并不是从气候变化角度来看待台风灾害。

目前在国内和气候变化最相关的险种,就是农险中的“天气指数保险”。今年1月,国务院出台中央一号文件提出开展天气指数保险试点。该指数的构建涉及多个部门,还在发展初期,而当前的试点主要是针对农业生产。今年三月,中国财产再保险有限责任公司、中国农业保险再保险共同体与中国气象局合作,探讨以气象系统的监测站信息作为理赔依据,提高天气指数保险的可靠性。

莫兰蒂之后,加入中国农业保险再保险共同体的中国人保财险,截至9月20日18时共接到浙江和福建地区报案超过4.1万件,其中就有农险。

气候风险改变保险行业

气候保险并不是新鲜事物。经常遭遇台风的日本,在上世纪六七十年代,就已经开始在住宅综合保险中加入“台风保险”。

作为和风险打交道的国内保险业,虽然气候相关的保险产品还不多,但其实已经早早地注意到了气候风险的存在。中国人保财险在2010年即成立灾害研究中心,用于开展灾害数据基础性研究、灾害管基础理论研究和应用型研究,以提高风险管理能力。

现在包括美国、德国、日本等在内的经营气候保险的国家有很多,气候风险的介入,正如上述“天气指数保险”一样,已经改变了保险业传统的风险管理机制。

英国非政府组组资产所有者披露项目( the Asset Owners Disclosure Project)负责人朱利安•鲍尔特说:“气候变化对保险业产生双重威胁。作为保险公司,与气候变化影响有关的索赔导致他们面临的成本不断增加;而作为投资者,随着低碳经济转型加快,他们用于向再保险公司索赔的投资组合又因为不够低碳而面临另一重气候风险。”

今年上半年全球因自然灾害造成的经济损失达到700亿美元,比去年显著上升。保险公司面临的索赔随之上升。今年G20峰会之前,全球数家保险公司发布联合声明,希望G20国家能够尽快制定化石能源补贴的退出计划,以减缓气候变化和其带来的影响。

不过,资产所有者披露项目7月发布的一份报告也说明,保险业作为投资者,在应对气候风险方面的努力还严重不足。保险公司管理着全球三分之一的投资资产,但据报告显示,其总资产中只有0.2%投资于低碳领域。

鲍尔特认为,保险公司作为风险管理机构,若因未意识到气候变化对投资的影响导致投资组合不保,其长期应对索赔的能力就会受到威胁,客户保单也将面临风险,可能造成系统性失败,对整个经济产生灾难性影响。